全年亮点:全球绿色金融新纪录;美国、中国和法国领先全球十大排名;新发行人和新市场加入绿债行列,全球绿债市场更多元化;募集资金投放到更多不同的绿色项目。

预测:2018年七大趋势前瞻,包括全年绿色债券发行规模达2,500至3,000亿美元(1.62至1.94万亿人民币)的初始预测。

预告:2018年气候债券倡议组织年会将于3月19日至21日在英国伦敦举行。

数据速览

-

2017 全年发行总额:1,555亿美元

-

超过1,500单绿债发行

-

较2016年增长78%

-

239个发行人

-

146个新发行人

-

最大的单一绿色债券107亿美元

-

3只主权绿色债券:法国、斐济、尼日利亚

2017年全球绿色债券市场回顾

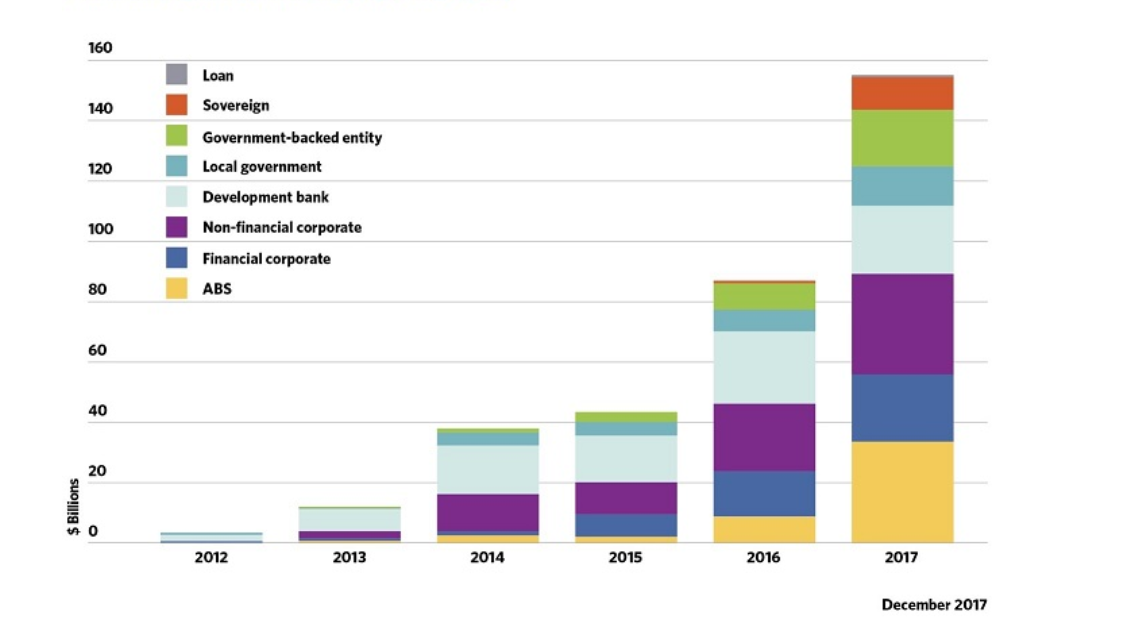

根据气候债券倡议组织的统计,截至2017年12月31日,全球绿债发行量达到1,555亿美元(1.01万亿人民币),创造年度发行规模的新纪录,同比增长78%(2016年调整后的数字为872亿美元)。

气候债券倡议组织最新发布的2017年绿色债券亮点报告显示,美国、中国和法国的绿债发行量占据了全球总量的56%。 德国、西班牙、瑞典、荷兰、印度、墨西哥和加拿大则抢占了其余十大位置。

全球最大的绿债发行人是来自于美国的住房贷款担保机构房利美(Fannie Mae),其绿色住房抵押贷款证券(MBS)计划总额达到了惊人的249亿美元,规模之大带动美国成为2017年全球最大绿债市场。

全球最大绿色债券市场排名

.png)

2017年大型绿色债券发行

法国政府因发行了97亿欧元(107亿美元)的主权绿色债券而成为去年第二大绿债发行人,首次发行在2017年1月,规模为70亿欧元(76亿美元),是有史以来全球最大的单一绿色债券,该主权绿色债券计划随后两度增发,累计发行额增至107亿美元。

排在第三位的是中国国家开发银行,全年累计绿债发行规模为46亿美元。 紧随其后的是超国家组织欧洲投资银行(EIB)和次主权发行人纽约大都会运输署(MTA),两家机构的全年绿债发行规模均为42亿美元。

2017年全球主要绿色债券发行人

.png)

绿债市场新进入者

2017年,全球共有239个绿债发行人,其中146个是首次发行,反映了发行人基数逐年扩大。 发行人来自37个国家。

以市场来划分,全球去年共有10个新成员:瑞士、阿根廷、斯洛维尼亚、阿联酋、智利、新加坡、立陶宛、马来西亚,斐济和尼日利亚。

全球绿色债券市场在迅速增长

新兴市场概况:中国和印度占主导地位,拉丁美洲取得进展

2017年,中国和印度主导新兴经济体的绿债发行。另外,更多新市场的加入,加上斐济和尼日利亚的主权绿色债券发行,以及巴西和整个拉丁美洲的稳步进展,都为新兴市场的绿债发展带来了更大的多样性。

中国:随着政府释放出积极遵循国际最佳实践的信号,已有三家国有大型银行包括中国工商银行、国家开发银行和中国银行采用了气候债券标准和认证机制。

印度:当地的绿债发行机构数目翻了一倍多,发行量达到43亿美元,使印度跻身2017年十大绿债发行国家榜单。获得气候债券标准认证的债券包括包括印度可再生能源发展署(IREDA)(3亿美元)、Power Finance(4亿美元)和印度铁路金融公司(5亿美元)。

拉丁美洲:2017年,巴西的绿色金融发展方向进一步明确,其中农业和林业绿色债券的比例保持全球最高。哥伦比亚和墨西哥也有新的绿债发行。另外,阿根廷地方政府和一家智利企业也首次了发行绿色债券。

绿色伊斯兰金融:2017年,Tadau Energy、Quantum Solar及Permodalan Nasional在马来西亚发行了首批绿色伊斯兰债券(Green Sukuk),规模分别为5,850万美元、2.36亿美及4.61亿美元的,加上政府推出的激励措施,包括SRI Sukuk(符合社会责任投资的绿色伊斯兰债券)发行成本的税收减免和马来西亚证券委员会的积极推动,使该国逐步奠定绿色伊斯兰金融创新者的角色。

募集资金使用:清洁能源、绿色建筑、铁路和城市地铁为主

可再生能源投资继续成为绿色债券募集资金最普遍的用途,但是其份额已经从2016年的38%下降到2017年的33%。与此同时,募集资金投放到低碳建筑和能效项目的规模同比增长2.4倍,占比从2016年的21%上升至2017年的29%。

另外,去年大量的铁路和城市地铁项目相关的绿债发行,使低碳运输占募集资金使用的份额几乎增加了一倍。我们预计,绿债融资项目日益多元化的趋势未来将会持续。废弃物处理、土地使用和气候适应仍将是资金投放较少的领域,部分原因是由于缺乏明确的项目类型资格定义。

密切关注2018年的七大超级趋势

全球二氧化碳排放量在连续三年保持平稳之后,预计在2017年上升2%左右。目前的气候行动和投资不会将全球变暖限制在2°C以下,更不用说向更具雄心的1. 5°C以下目标迈进。

尽管2017年是让人鼓舞的一年,但要使全球金融及其参与者对气候目标产生实质性影响,我们预计到2020年绿色债券市场每年发行量需要达到1万亿美元。

一、随着越来越多的政府希望为气候适应型基础设施提供资金并实现其“国家自主贡献 ”(NDC)承诺,发达和新兴经济体的主权绿色债券发行量将增加。 2016年和2017年的开拓者将成为鼓励新进入者的案例研究。

二、预计欧洲可持续金融分类标准将于2018年上半年推出,并就绿色债券的通用国际标准和定义取得进展。

三、以美国市政府为主力的次主权绿色债券发行将继续推动整个绿债市场。 我们对2018年美国市政绿色债券发行规模的估计为200亿美元。 美国政府支持机构所发行的绿色MBS和房地产抵押贷款投资渠道信托(REMIC)将发挥作用。

四、监管机构将继续创新,制定更多的指导方针,法规和激励机制。 欧盟委员会考虑降低对节能建筑和电动汽车生产商进行贷款的银行资本要求就是一个例子。

五、银行业将面临更大的压力,要提高对绿色贷款的支持。 同样地,碳排放量大的企业也会受压,必须展示更多的融资项目从棕色到绿色的过渡,来达到《巴黎气候协议》的目标。

六、绿色债券和联合国可持续发展目标(SDGs)之间的联系日益加深,特别是作为目标6、7、9、11、13和15的资金来源。

七、我们对2018年全球绿色债券发行量的预测是2,500至3,000亿美元。 这意味着要在2017年的基础上至少增长60%以上。 而我们的目标是每年发行量翻一番,使2020年底前全球绿色债券发行量达到1万亿美元。

气候债券倡议组织首席执行官Sean Kidney的评论

“从2017年全球绿债市场情况来看,从现在起到2020年需要加速发展的领域有以下:

加强各国协调和市场标准一致化,这将会为中国带来更多的绿色投资,绿化一带一路也将具有更大的意义。 随着印度政府雄心勃勃的推动可再生能源政策和监管改革,该国绿债市场将继续增长。

全球能源供应商和碳排放量大的企业将出现更多“从棕色到绿色”的融资举措,因为机构投资者在寻找一些公司,其业务计划和资产负债表管理会致力于实现《巴黎气候协议》目标以及更广泛的清洁能源和低碳转型。

随着中国最大的银行工商银行和其他欧洲和澳大利亚的大型银行发行绿色债券,市场对于所有全球前200家银行开展绿色贷款计划的预期将会增加。

继法国、斐济和尼日利亚去年首次发行主权绿色债券后,我们预期二十国集团(G20)和经济合作与发展组织(OECD)成员国将于2018年各自就主权绿色债券发行采取行动,并为新兴经济体的类似举措和市场发展提供支持。

要在2020年底达到M2020(2020任务)的里程碑,也就是绿色债券每年规模达到1万亿美元,未来三年将是关键时刻。2017年全球绿债市场的发展为实现这个目标提供了一些基础,但是从现在到2020年,每年绿债发行规模必须得翻一番。

现在市场焦点集中在金融体系的参与者,包括银行、保险公司,企业和机构投资者,以实现这个至关重要的2020年气候投资目标。”

附注:2018年气候债券倡议组织年会将于3月19日至21日在英国伦敦举行,马上报名,可以享受优惠价格! 优惠期至1月31日。 不要错过!

2017年中国绿色债券市场年报将于1月底发布,敬请期待!

气候债券倡议组织

免责声明: 本文所提供的信息不构成任何投资建议,气候债券倡议组织并不是投资顾问。 气候债券倡议组织并没未提供任何关于投资优缺点的建议。 投资决定完全取决于投资者自身。 气候债券倡议组织对任何个人或机构的任何投资以及代表任何个人或机构的第三方机构的任何投资概不负责。