随着立陶宛政府发行绿色债券,全球市场迎来今年第4只主权绿色债券。此外,新发行人还包括西班牙和瑞士的企业,也有来自新兴市场的企业,绿色债券市场进一步多元化。

亮点

-

立陶宛是2018年第四个发行主权绿色债券的国家

-

5月迄今为止,全球已发行18只绿色债券,总值达67亿美元

-

大众汽车投资集团旗下房地产公司Volkswagen Immobilien 发行了通过气候债券标准低碳建筑标准认证的绿色债券

-

黎巴嫰银行Fransabank的私募绿色债券启动当地绿色债券市场

-

西班牙对外银行(BBVA),瑞士苏黎世州银行(Zürcher Kantonalbank),巴西电网公司ISA CTEEP和韩国公司K-Water首次发行绿色债券

市场动态

五月份是连续第四个月在市场上看到了主权绿色债券的发行,由立陶宛政府发行了2千万欧元绿色债券,属于总值达6800万欧元的绿色债券发行计划的首批。

截至5月17日,绿色债券发行主要由金融企业所推动,首次发行的BBVA和重复发行的美国银行占总发行额的52%。以币种划分,当期超过80%的绿色债券以欧元和美元计价。美元交易中,有韩国公司K-water的首单绿色债券;而宏利金融发行的第二只绿色债券使加元成为第三大流行币种。

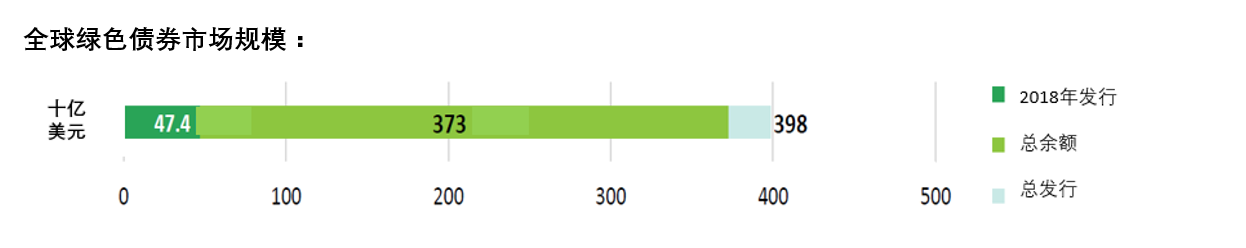

今年4月份的绿色债券发行量比2017年的同期增长了14.3%,美国房利美的发行量尚未包含在数据中。欧洲投资银行,法国政府和荷兰银行以庞大的发行量高居绿色债券规模榜首。

今年4月份来自发达市场的绿色债券占比为68%,高于2017年同期的47%。中国的发行量仅占全球的6%,比去年的40%大幅下降。虽然其他新兴市场仍占总量的很小份额(10%),但我们看到地域多样性日益增加。

查看新发行人和重复发行人的完整列表:

https://www.climatebonds.net/cbi/pub/data/bonds

气候债券标准认证的绿色债券

Volkswagen Immobilien - 规模为1.07亿欧元(1.28亿美元)

大众汽车投资集团旗下房地产公司Volkswagen Immobilien 发行了由五个券次组成、期限由5至15年的认证气候债券(其中占发行总量71.5%的债券期限在10至15年范围内)。该债券根据气候债券标准的低碳建筑(住宅)标准获得认证。募集资金将分配至获得EPC(Energy Performance Certificate)评级为B或以上的住宅楼宇。发行人的绿色债券框架内合格类别还包括办公室和物流大楼,但这些资产类别未包含在本次发行或认证中。 ISS-oekom为本次发债提供了发行前核查报告。

查看认证气候债券的完整列表:

https://www.climatebonds.net/standards/certification

新发行人

立陶宛政府发行了2000万欧元 (2400万美元)、10年期主权绿色债券,属于总值达6800万欧元的绿色债券发行计划的首批。这是来自立陶宛的第一只主权绿色债券,也是在中东欧地区第二只主权绿色债券。该10年期债券的募集资金将向立陶宛公共投资发展署提供贷款,用于资助装修,以提高156栋多户公寓建筑的能源效益并降低供热成本。

我们的观点:市场对建筑能效改善幅度的最佳实践是20-30%。最好能看到发行人绿色债券框架内合格类别中设定能源效益表现的门槛。

西班牙对外银行(BBVA)发行了10亿欧元(12亿美元)的7年期绿色债券,成为西班牙第一家进入绿色债券市场的银行。该债券根据BBVA的可持续发展目标(SDG)框架发布,该框架区分了绿色和社会的合格类别,并允许发行人根据募集资金用途将债券分类为“绿色”,“社会”或“可持续性”。

这只10亿欧元的绿色债券将为可再生能源(83%),能源效益(4%),可持续交通(8%),水和废物管理(5%)等绿色合格类别项目提供资金。能源效益方面,至少30%的性能改进门槛适用于资产翻新/升级和新技术;而建筑物必须获得至少LEED “银色”评级、BREEAM “良好”评级、HQE “良好”、DNGB “银级”评级,GBC España - VERDE认证或其他同等的绿色建筑认证。本次发行由船级社(DNV GL)提供绿色债券资格评估。

我们的观点:BBVA创新的SDG框架使发行人能够在为环境项目和社会项目融资的债券之间保持明确区分。这使投资者可以更轻松地确定符合其投资准则的债券。

我们还注意到, BBVA发行绿色债券时所采用的SDG框架反映了气候债券倡议组织已经确定的六项可持续发展目标中的五项(可持续发展目标6,7,9,11和13),这些目标可以从增加绿色债券发行中直接获益。但是,发行人的绿色建筑认证门槛并非设定在较高级别,我们希望发行人未来能把绿色债券合格类别收紧至与市场最佳实践保持一致。

中国巨石发行2亿人民币(3100万美元)、3年期绿色债券。募集资金全部用于建设12吨熔融玻璃纤维生产线项目,包括采购制造设备,建设工厂基础设施和建筑设施。

我们的观点:熔融玻璃纤维生产线将使用纯氮气替代空气进行燃烧,使空气污染减少80%,氮氧化物排放减少99%。通过使用更多节能设备,可能会使生产过程中的能源效益提高约27%。总体而言,新生产线制造的污染会明显较少。

美国佛罗里达州坦帕市(City of Tampa)发行了23个券次、合共8460万美元的市政绿色债券(期限最长的债券为28年期)。募集资金将资助于改善城市雨水管理系统有关的项目,并减少地表水和地下水污染。有关具体项目的更多细节可以在募集说明书中找到。

我们的观点:这是今年第一个佛罗里达州市政府发行绿色债券。我们希望在未来的发行中,能看到美国市政绿色债券发行人通过进外部评估以达致最佳实践。我们也希望看到美国各个州份和城市陆续签署3月份启动的绿色债券宣言 (Green Bond Pledge) ,并开始讨论如何实施绿色基础设施借贷计划。

Fransabank以私募方式发行6000万美元、7年期的绿色债券,成为首家在绿色债券市场亮相的黎巴嫩发行人。本次发行,分别配售予国际金融公司(75%)和欧洲复兴开发银行(25%)。这只债券属于1.5亿美元的绿色中期票据计划的首单发行,将用于绿色建筑项目的可再生能源和能源效益方面。穆迪为本次发行进行了绿色债券评估,给予“GB1”评级。

我们的观点:尽管这是一项私募融资安排,但是基于国际金融公司和欧洲复兴开发银行都有严格的绿色债券投资准则,因此,我们对这只债券还是感到放心 。良好的做法是私募债券发行人通过公开绿色债券框架给市场提供更高的透明度。

台湾的华南商业银行发行了10亿新台币( 3350万美元)、3年期的绿色债券。募集资金将分配给符合条件的低碳和气候变化适应项目,包括可再生能源开发和技术,如太阳能和风力发电场、工业能效改进、节水、回收,以及污染控制项目。毕马威为本债券提供了审核报告(未公开)。

我们的观点:台北证券柜台买卖中心在台湾金融监督管理委员会的监督下,于2017年颁布《绿色债券作业要点》,该要点制定时参考了气候债券标准和绿色债券原则(GBP)。尽管本只债券仅披露了合格资产的大类,但我们同意其绿色资质,因为它符合证券柜台买卖中心的《绿色债券作业要点》和国际定义。

巴西ISA CTEEP发行了6.21亿雷亚尔(1.79亿美元)、7年期的绿色债券,是第一家进入绿色债券市场的巴西能源传输公司。 Sitawi提供了第二方意见。募投项目将有助于分配可再生能源生产的电力。

我们的观点:电网基础设施对于低碳转型至关重要。 Sitawi指出,发行人无法确保输电系统仅运输可再生能源生产的电力,但发展稳健的电网将增强可再生能源的整合,并减少损失和拥堵。我们同意Sitawi的看法。气候债券倡议组织于2018年将会制定其他标准,包括能源分配系统和网络。

K-Water发行了3亿美元、5年期的绿色债券,是韩国水务和污水行业第一家进入绿色债券市场的发行人。Sustainalytics为本次发行提供了第二方意见。募集资金将分配给气候变化适应、供水基础设施改善和污水处理,以及太阳能,潮汐能和水力能源项目和资产,例子包括加固或修建堤防和改善现有的水道结构。Sustainalytics表示,发行人进行了内部风险研究,强调了为加强防洪和水道管理而对相关基础设施进行融资的重要性。

我们的观点:根据气候风险评估而制定的气候变化适应合格类别,可以更好地保证所选适应措施的有效性。

朗诗绿色集团在香港发行了1.5亿美元、2年期的绿色债券。募集资金将用于中国新建和现有的绿色建筑。合格资产必须具有二星级中国绿色建筑评价标识或同等建筑认证标准,而项目必须将新建筑的能效提高15-30%,对现有建筑的能效提高至少40-60%。发行人还可以将10%的募集资金投放到研发部门进行能效设计和与住房和建筑相关的技术。 该债券由标普进行绿色评估,获得了“E1 / 84”评分。

我们的观点:三星级中国绿色建筑评价标识并不常见,就让我们回顾一下该评价标识体系。

中国绿色建筑评价的七大指标:

-

节地与室外环境

-

节能与能源利用

-

节水与水资源利用

-

节材与材料资源利用

-

室内环境质量

-

运行管理

-

施工管理

除了各个评价指标的评分项,也设有加分项,鼓励绿色建筑技术、管理的创新和提高。该体系对对各评价指标评分,并以总得分率确定绿色建筑等级,设有三个评级类别:一星级、二星级和三星级 。

就其他绿色建筑认证体系而言,发行人如果把绿色债券合格类别设定在最高评级水平,这将会为建筑物的能源性能凭证提供更强有力的保证。

明阳智慧能源发行了5亿人民币(7840万美元)、3年期的绿色债券。该债券由联合赤道提供外部评估(未公开)。募集资金将分配给中国的3个陆上风电场,其中一半将用于购买风机部件,其余部分将用于再融资。风电场的发电容量分别为49.5兆瓦,100兆瓦和50兆瓦,预计每年可避免总共16.83万吨碳当量,从而产生积极的气候影响。

我们的观点:发行人的主要业务是研发大型风机和核心部件,以及制造和维护风机。发行人已经获得监管部门的批准,共筹集10亿人民币的绿色债券,因此我们预计将有更多来自明阳智慧能源的绿色债券进入市场。

马来西亚光伏开发商UiTM太阳能电力公司发行了2.223亿马来西亚令吉(5680万美元)、由17个券次组成的绿色社会责任投资(SRI)伊斯兰债券,其中期限最长的为18年。UiTM太阳能电力公司属于玛拉工艺大学(Universiti Teknologi MARA)的商业机构,而本次发行是第一个由大学在全球发行的绿色伊斯兰债券,将为位于马来西亚彭亨州甘邦的一个50兆瓦公用太阳能发电厂提供资金。该工厂预计将于2018年11月投入运营。

我们的观点:看到绿色伊斯兰债券发行人群体日益扩张,而马来西亚再次领先东盟国家发行绿色伊斯兰债券,这是令人鼓舞的。

扬州市交通产业集团发行了5亿人民币(7800万美元)、5年期的绿色债券。这只债券由联合赤道提供了外部评估(未公开)。募集资金将用于扬州市的清洁公共交通工具,包括电动和混合动力汽车。它将用于资助清洁交通工具采购(87%)及作为维修和更换磨损部件的资金(13%)。发行目标是用清洁替代品全面取代以柴油为燃料的公共交通工具。这将通过降低二氧化碳,氮氧化物和PM10的排放来提高燃料效益并减少空气污染。

我们的观点:我们观察到扬州市当地政府坚决承诺支持清洁运输。相关投资对减少温室气体排放和与运输有关的空气污染具有积极影响。

中原银行在香港发行了15亿人民币(2.4亿美元)、3年期的绿色债券,为中国的四个污水处理项目提供资金。这些设施每天可以处理高达1130吨的废水,将显着减少水污染并改善地区的水资源利用率。根据发行人的绿色债券框架,四个合格类别包括:清洁交通(29%),污染和废物控制(28%),生态保护和气候变化适应(24%),以及和能源效益(19%)。

我们的观点:我们乐见中原银行为其绿色债券计划提供了每种合格类别的估计分配百分比。虽然实际拨款可能略有差异,但披露的预期数据为投资者提供了参考点,也为其提供融资的项目优先次序提供了指示。

苏黎世州银行(Zürcher Kantonalbank )发行了2.1亿瑞士法郎(2.09亿美元)和1.15亿瑞士法郎(1.15亿美元)、7年期的绿色债券,成为第一家进入绿色债券市场的瑞士银行。本次发行由穆迪提供绿色债券评估,获评为 “GB1”。募集资金将分配给由住房按揭贷款(61%)、商业房地产(25%)和住房合作社(14%)组成的节能建筑绿色贷款组合。 根据发行人的绿色债券框架,合资格的新建筑必须获得Minergie证书,2000瓦区域证书或至少在瑞士能源性能证书GEAK中获得“A”评级;翻新的建筑必须获得Minergie的翻新证书,GEAK Plus能效等级“C”或其他提高能源效益的认证。穆迪的绿色债券框架指出,发行人90%的贷款符合Minergie标准,并且具有2000瓦区域证书的建筑物尚未纳入绿色资产池。

我们的观点:Minergie认证计划基于三个性能标准达到门槛水平:能源效益,材料和舒适度。这确保了证书级别与建筑物能效之间的高度关联。 GEAK标准是瑞士官方的建筑能源证书,反映了建筑物的围护结构和能源使用效益。证书的级别从“A”到“G”,其中“A”是最有效的。

查看新发行人和重复发行人的完整列表:

https://www.climatebonds.net/cbi/pub/data/bonds

.png)

(1).png)

.png)

目前待定和被排除的绿色债券

我们的绿色债券数据库只会纳入至少95%的募集资金用于绿色项目的债券,这标准与气候债券分类方案保持一致。虽然我们总体上支持可持续发展目标(SDG),并看到绿色债券融资与具体可持续发展目标之间存在许多关联,但是为了被纳入我们的数据库,分配给社会目标的发债募集资金比例不得超过5%。

.png)

敬请期待下期绿色债券回顾!

请注意!欧盟新的个人私隐保护条例已经开始实施,如您希望继续接收气候债券倡议组织的博客Blog,紧跟我们的最新消息,请点击以下链接确认:

气候债券倡议组织

免责声明: 本文所提供的信息不构成任何投资建议,气候债券倡议组织并不是投资顾问。 气候债券倡议组织并没未提供任何关于投资优缺点的建议。 投资决定完全取决于投资者自身。 气候债券倡议组织对任何个人或机构的任何投资以及代表任何个人或机构的第三方机构的任何投资概不负责。